消息面:今日,全国银行间同业拆借中心发布公告:1年期LPR为3.7%,5年期以上LPR为4.45%。与前值比较发现,1年期利率未发生变化,5年期利率从4.6%下降至4.45%,降息15基点。相比1年期利率,市场更看重5年LPR利率的变动,因为它涉及到更长期的经济形势走向判断。2019年10月至2020年4月,五年期LPR三次降低,累计降幅20BPs。当时是为了应对新冠疫情对国内经济的冲击,保证企业货币流动性充沛,避免出现资金链断裂。今年1月首次调降LPR利率,与去年提到的“需求收缩、供给冲击、预期转弱、”遥相呼应,也是为了稳定2022年的经济增速。今日降低LPR利率,显然是因为一季度宏观经济数据受到深圳、上海、北京的疫情冲击而普遍下行,银行层面希望降低利率以释放部分需求。客观来说,5年期贷款利率的降低对所有行业生效,比如汽车制造、消费电子、基础建设等等,但由于房地产市场异常受到瞩目,所以大众的关注点在利率降低后住宅市场的涨跌情况。我们认为,阻碍房地产融资需求的并非LPR利率的高低,比如融创中国曾经以8.35%的高利率进行贷款,该利率远高于LPR基准。关键点在于2020年提出的“三道红线”和“两道杠”,这两项政策锁死了地产商的贷款上限,同时遏制了银行业盲目给地产商“融资输血”的风气。在这两项政策不松动的前提下,5年期LPR的降低不会对房地产市场构成多大的冲击。其实,除了房地产市场之外,离岸人民币汇率的走势更值得关注。最近六个交易日,离岸人民币汇率从6.837跌至6.672,意味着人民币升值单日升值幅度达到2.4%。即便今日降息,离岸人民币也升值了0.74%,这大大超出了市场预期。

中美货币政策背离:三月份和五月份,美联储累计加息75基点,基准利率调升至1% 。去年十二月和今年四月,人民银行累计调降存款准备金率1个百分点,不断将本已沉淀下来的的货币推向市场。本月初,人民银行副行长陈雨露讲话称:继续引导贷款市场利率下行,提高货币政策传导效率。本周三,美联储主席鲍威尔讲话称:美国经济完全有能力承受不太宽松的货币政策,美联储将毫不犹豫地继续加息,直到通胀回落。显而易见,人民银行的和美联储的货币政策出现严重背离,一方在执行宽松政策,另一方在执行紧缩政策。从货币供需的角度讲,紧缩政策更有利于本币升值,宽松货币政策往往导致本币贬值。从USDCNH的中期走势来看,确实符合美元升值、人民币贬值的货币政策逻辑。另外一个影响USDCNH走势的关键因素是贸易顺差。出口商所赚取的美元,大部分都需要转换成人民币在国内进行投资和消费,这期间就会形成对人民币的购买需求,起到了稳定人民币汇率的作用。只要中国出口能够摆脱最近四个月的下降状态,就能够保证离岸人民币的升值走势。

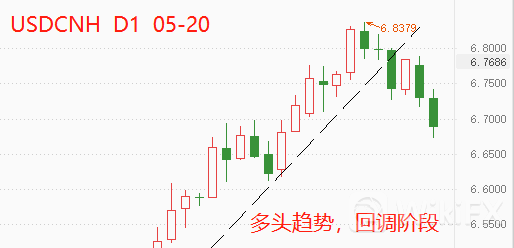

离岸人民币技术面:

▲ATFX供图

▋总结:ATFX分析师团队:我们认为,USDCNH中长期趋势依旧为多头,但短期内存在回调需求,预计回调幅度不会太大,目标位可设定在5月4日低点6.6118。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。