受环境、地缘政治、市场表现等因素的影响,金融机构的风控形势日趋严峻。在这样的背景下,金融机构如何应对日益普及的在线交易、移动交易,以及今年年初兴起的人工智能技术呢?它们是否采取了充分的风控措施呢?5月5日,世界卫生组织宣布新冠疫情不再构成国际关注的突发公共卫生事件,这意味着世界正式进入后疫情时代,而在动荡的经济环境中,金融机构是否制定了适当的政策和激励措施呢?未来几年,金融企业又将面对哪些方面的欺诈风险呢?

普华永道在一篇关于风险与经济犯罪的报告中指出:截至目前,尽管各类风险行为在各项合规政策、内部培训等措施的推动下已经有所下降,但是更大的威胁仍然潜伏着。企业的风控防线仍然很薄弱,尤其是来自企业外部的欺诈行为给企业带来了更大的危害。

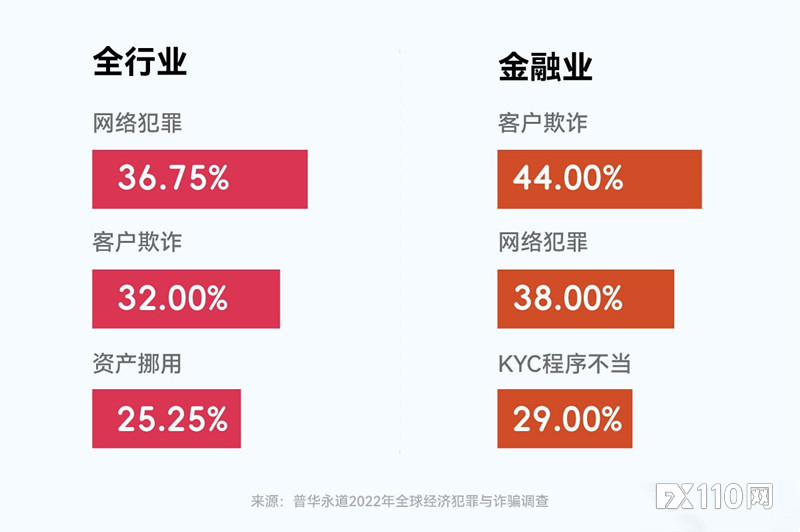

全行业:网络犯罪的威胁最大 vs 金融业:客户欺诈的威胁最大

首先,普华永道此次报告显示,在全行业范围内,诈骗、腐败以及其他经济犯罪指标从2018年至2022年呈现出逐年下降的态势。2022年,受调查的企业中只有不到一半(46%)表示在过去的24个月(2021-2022)里遭遇过某种形式的诈骗或经济犯罪。

然而,尽管各项风控指标在持续下降,但风险事件对于不同规模的企业仍然造成了巨大的损失。52%的年营收超过100亿美元的企业表示在过去的24个月里受到过风险事件的影响,涉案金额超5000万美元。相比之下,年营收低于1亿美元的企业中,只有38%表示遭受过风险事件,涉案金额也只有100万美元。

那么,这些风险事件都属于哪些类型呢?哪一类型带来的威胁最大呢?

我们通过以下数据可以发现,全行业目前主要面临的三类风险事件分别是:网络犯罪、客户欺诈以及资产挪用。我们将报告中的全行业数据取平均值,与金融业的数据做了如下对比(金融行业的风险事件类型前三中没有“资产挪用”,而是“KYC程序不当”):

从图表中可以看出,网络犯罪是全行业最大的风险来源,而客户欺诈是金融服务机构最需要防范的风险类型。两者的共同特点是都是由外部风险因素引起的。

过去三年疫情对企业风控造成了哪些影响?

2021年,Fazzaco曾引述澳洲监管机构ASIC的数据,显示2021年1月到2月期间,金融诈骗案件的报告数量同比暴增了200%以上。受疫情影响的金融机构也面临着风险事件数量的剧增。

在此次报告中,普华永道对五种风险类型进行了统计:不当行为风险、法务风险、网络犯罪、内幕交易,以及平台风险。然后根据“遭遇新型诈骗”和“风险几率增大”两大类型对受调查企业进行了分析:

疫情加速了线上交易和办公的普及,这有一个积极的影响,就是由于许多员工选择在家办公,接触公司资产的机会减少,因此资产挪用这一内部风险在三年里显著降低。但这也带来了一个负面的影响,就是数字安全的风险急剧增加。

企业防线依旧脆弱,新的风控局面已经出现调查发现

来自外部的、难以有效监管的实体正在逐渐壮大,改变着当前的风控局面。在普华永道的报告中,近70%的受诈骗事件影响的受访机构表示,最大的危害来自外部攻击,或者至少涉及外部因素。更为关键的是,来自外部的犯罪分子很难受到内部风控措施,如公司章程、培训以及调查等的约束。

网络黑客和有组织犯罪集团是侵害金融机构利益的外部风险来源中最常见的两种,这两类攻击在过去两年中显著增加。报告显示,约三分之一的外部风险事件案例是网络攻击,28%是有组织犯罪。在线平台现在也成为了犯罪活动的重灾区。五分之二的受调查机构表示遭遇过与在线平台服务相关的诈骗案,例如了解客户(KYC)程序不当、虚假信息等等。

结语

普华永道的报告给我们提供了新的视野,促使金融机构在当前充满挑战的后疫情时代中,应不断增强自身的防范能力和应对能力,以适应网络犯罪和客户欺诈等外部因素带来的主要威胁。

但是,这些措施能否有效应对未来可能涌现的更多新型诈骗和经济犯罪呢?金融机构如何在保护自身利益的同时,也保障客户的合法权益呢?这些问题值得我们进一步思考和探讨。